光大证券:海尔智家私有化,归母净利有望达到150亿元

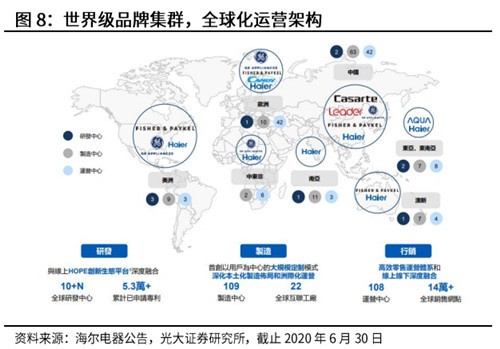

12月23日上午,海尔智家H股正式在香港联交所挂牌上市,私有化项目圆满收官。海尔智家成为首家上海、香港、法兰克福三地上市的公司,构建起了“A+D+H”全球资本市场布局,同时也成为第一家物联网化的上市公司。

事实上,自私有化方案公布以来,海尔智家就一直受到资本市场广泛而持续的关注。其中,光大证券从经营特征、利润改善的持续性以及利润兑现节奏等几大方面对H股上市的海尔智家进行分析,认为伴随着经营上行,海尔智家利润一致性和经营活力有望继续螺旋上升,估值和市值规模有望快速修复,2022年海尔智家归母净利润规模有望达到150亿元。

私有化有望带来自上而下的经营特征转变

首先,从经营特征边际变化看,光大证券认为私有化后的海尔智家利益结构边际得到改善、管理体系得到统一,进一步释放了公司自上而下推动变革的决心和动力,市场一直期待的利润修复逻辑有了兑现的土壤。

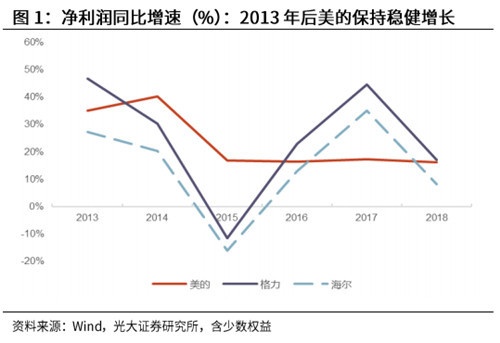

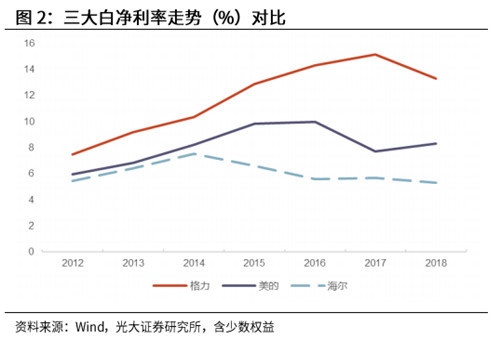

一直以来,白电三巨头都有着不同的财务表现特征,美的业绩较为稳定,格力由于管理层追求连任,故而利润释放的动力也相当充足;而海尔智家的利润规模却相对落后。横向对比三大白的企业经营特征,光大证券认为归根结底是自上而下的利益体系、治理结构日积月累塑造的。

光大证券认为,私有化前,海尔智家拥有复杂的利益体系和治理结构,从而牵扯出经营目标分散多元、组织结构/流程/人员更冗余等问题。相比业绩增长诉求拉动战略进化,海尔智家更多是以前瞻布局落地为追求,短期业绩锚定不够明确。

本次私有化完成是海尔智家与海尔电器双平台战略成型以来,首次对利益体系和治理结构的大梳理。据光大证券分析,私有化完成的海尔智家有望实现自上而下的经营特征转变,上市公司平台的定位更加明确,市场一直期待的利润修复逻辑也有了兑现的土壤。

四个重构驱动经营提效,利润有望持续改善

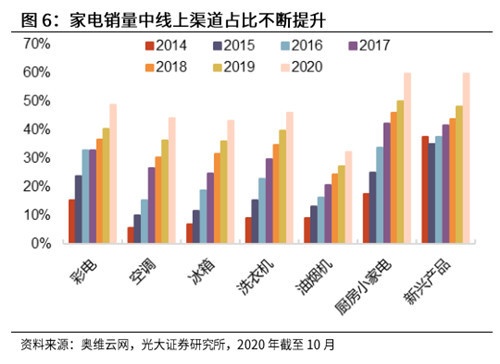

新零售周期来临,行业商业模式正从规模制造分销向高效零售转变。光大证券认为,海尔智家硬件能力的储备和经营思路方面的升级都走在了对手前面。2020年三季报显示,海尔智家在保持收入较快增长的情况下,利润端表现出快速的向上修复。

那么,私有化后的海尔智家能否延续三季报的积极表现?

对此,光大证券以小微为例,从目标重构、流程重构、组织重构和机制重构“四个重构”进行分析,认为私有化将为海尔智家带来经营提效、经营管理活力的边际改善。

首先,是经营目标的明确和集中。从2020Q3来看,总部对小微的经营考核目标做了明确的规范和约束,目标体系向经营端集中:冰洗继续强势,补足空调厨电短板,实现小微主体的盈利。

其次,流程和组织的重构带来强大中后台能力支撑和释放经营自由度。2020年三季度以来,借助数据化工具,小微的业务流程和组织架构得到明显的优化。

再者,各个环节利益绑定和激励机制强化。此前小微体系下,营销费用的承担方是公司总部,效率低下。光大证券认为,私有化后从总部到小微,员工对各自经营成果的分享机制也有进一步的提升空间。

2022年归母净利有望达到150亿,估值端有更大修复空间

随着治理改善不断落地,光大证券认为海尔智家费用端有明显的优化空间。今年7月,光大证券就曾发布研报认为,海尔智家费用率有2~3pct的潜在优化空间。综合少数权益增厚和私有化事项带来的动态改善,光大证券认为,2022年海尔智家归母净利规模有望达到150亿元。

光大证券分析,中长期视角下,海尔智家无论是B端产品品牌、技术研发储备,还是C端数据仓储,战略布局,都领先行业,“制造+零售”能力变现空间巨大,有继续打开市值天花板的能力。而驱动业绩和市值二段跳跃的核心在于业绩市值正反馈循环,利益一致性进一步改善,并驱动经营水平螺旋上升。

具体来看,在品牌制造上,海尔智家布局早,能力强,建立了全球研发体系。一方面,海尔智家在战略上很早就提出了品牌化的概念,另一方面,技术和品牌储备不仅仅在国内,前期收购的资产使得公司率先建立全球范围内的布局。2019年,卡萨帝收入已突破70亿元,正是海尔智家品牌制造能力的集中体现。

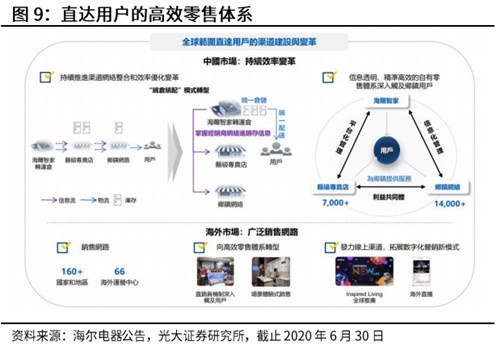

在高效零售上,海尔智家提出的四网融合战略符合精细管理零售需求,通过数据化、扁平化、统仓统配等,不仅可以提升渠道效率,还可以更好的对终端经销商进行零售赋能。

总的来看,光大证券认为,行业进入新零售周期,正是海尔智家能够不断发挥并强化自己“制造+零售”两端优势的最佳时机。

综上来看,随着海尔智家H股上市私有化完成,光大证券认为海尔智家后续投资将锚定两点:1.自上而下利益关系和治理结构梳理下,经营管理优化,业绩改善能否持续兑现;2.业绩市值端的正反馈,能否开启利益结构、治理水平的进一步上行,打开天花板。

综合考虑公司治理提效后的业绩修复、少数权益并表、可转债等因素,上调2020~22年EPS为1.24/1.35/1.60元,对应PE为22/20/17倍,维持“买入”评级。

免责声明:本站为媒体网站,对于商家上传的图片,文字之类版权已采用相关措施进行审核,但不保证其内容的正确性、可靠性,相关责任由上传上述内容的商家负责,特此声明!

相关知识推荐

光大证券:海尔智家私有化,归母净利有望达到150亿元

海尔智家股价早盘大涨5.87%,多家机构评级“买入”!

海尔智家Q3归母利润增长38%,增势强劲

海尔智家三季度归母净利同比增长38%

22亿利润漏了?海尔智家私有化推演发现可见空间!

海尔智家私有化只差"临门一脚" 协同效应助推业绩爬坡

海尔智家:新起点再出发,迎接下一个未来

经历私有化深度整合 海尔智家三地上市静待估值花开

私有化完成!海尔智家这次完整了,估值上升空间或将打开

投资要看未来!即将到来的2021年海尔智家还会超预期?