解析红星美凯龙:稳步扩张,构建庞大的商业帝国

自从阿里巴巴入局以后,红星美凯龙(601828.SH,01528.HK)受到的关注与日俱增。与此同时,上交所一封年报问询函也将红星美凯龙庞大的投资性房地产显露出来。

高达785.33亿元的投资性房地产,遍布全国的商业网络布局,独特的自营+委管的商场经营模式,稳定的现金流保证,铸成了红星美凯龙宽广的护城河。

硬币是双面的,围绕投资性房地产的一些误解,以及负债的流言,也让不明真相的投资人士迷惑:红星美凯龙究竟是否是值得投资的绩优股?当你了解了其手握的多张王牌之后,答案是肯定的。

投资性房地产评估增值

5月底,红星美凯龙收到上交所的年报问询函,重点关注了公司持有的投资性房地产。财报显示,截至2018年底,红星美凯龙共持有投资性房地产物业面积688.82万平方米,账面价值为785.33 亿元人民币。 2018年,投资性房地产公允价值变动收益为18.20 亿元,占利润总额的比例为30.24%。

上市公司持有投资性房地产并不鲜见。根据价值线研究院的统计,A股上市公司2019年一季报中共有1726家上市公司持有投资性房地产,约占A股上市公司总数的一半,其中不乏生物制药、电子、计算机等高科技行业的上市公司。

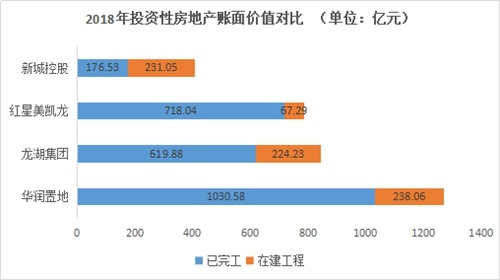

为了更好的体现红星美凯龙的投资性房地产价值,我们选取了龙湖集团、华润置地、新城控股三家公司作为参照物,进行了同期比较。

公司 已完工 在建工程 合计

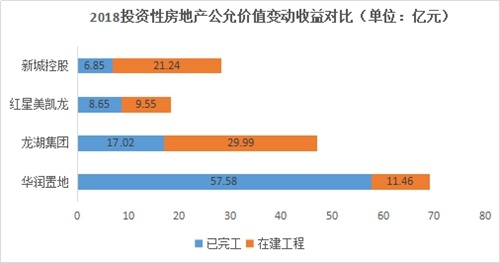

华润置地 57.58 11.46 69.04

龙湖集团 17.02 29.99 47.02

红星美凯龙 8.65 9.55 18.20

新城控股 6.85 21.24 28.09

对于尚未完工的在建工程,上述公司采用普遍为市场所接受的假设开发法和成本法对该些商场的公允价值进行评估。专家表示:即将完工的在建工程是用假设开发去估值的,这部分会变动比较大;而成熟已开业就没有这种变动。因此可以看到上述公司在建工程公允价值变动收益较已完工投资性房地产波动更大。

有人担心公允价值计量下的利润操纵,表现在投资性房地产公允价值大增,虚构利润,同时不计提折旧。这实在是非专业的观点。假如说可以操纵公允价值变动损益增加利润,但如何同时保证租金回报率不下降呢?

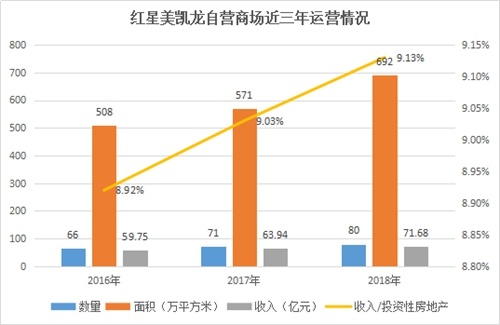

红星美凯龙公允价值变动损益增加的同时,租金回报率有没有下降呢?并没有!

红星美凯龙所持有的投资性房地产基本都是用于自营家居商场,并赚取租金。近三年来,公司的自营商场数量和面积逐步增加,从2016年的66家增加至80家;收入逐年增长,2018年自营商场收入同比增长12.1%达到71.68亿元;租金回报率也稳步增长,2018年高达9.13%。

自营+委管双轮驱动,盈利能力稳定

2018年,红星美凯龙实现了经营业绩的正增长。营业总收入为142.4亿,同比增长30%、归母净利润 44.77亿,同比增长10%。 近5年营收年复合增长率达11%,归母净利润年复合增长率为7%。如果将主要由投资性房地产公允价值变动的非经常性损益予以剔除,2018年公司扣非净利润为25.66亿实现同比11.3%的增长,公司的盈利质量也较2017年有所提升。

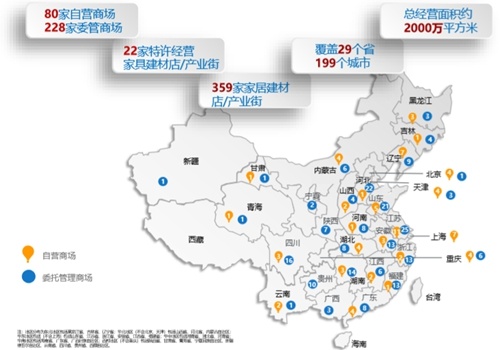

2018年,红星美凯龙美凯龙开设、运营的家居装饰及家具商场达359家,包括80 家自营商场、228家委管商场,足迹遍布29个省189个城市,是目前国内经营面积最大、商场数量最多、地域覆盖面最广的全国性家居装饰及家具商场运营商。

近两年,红星美凯龙的门店扩张增速保持在20%以上,较往年却有加速扩张之势,其中2018年委管商场净增加43家,自营商场净增加9家。自营商场净增加幅度要高于去年同期净增加的5家。在百年千店、渠道下沉的扩张战略下,公司仍然存在一定的资本需求。

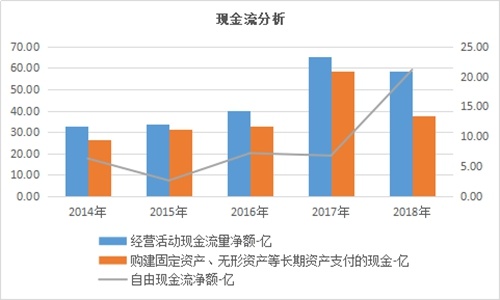

但红星美凯龙近年产生的经营性现金流,足以覆盖公司的资本性支出,近两年公司依然保持充沛的自由现金流。

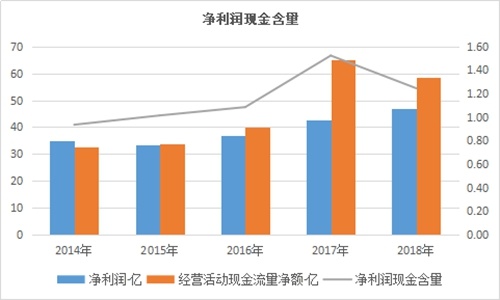

而且,根据历年的净利润现金含量来看,公司回款质量较好,净利润现金含量在近几年保持着大于1的水平。

公司自营、委管商场保持着平均95%以上的稳定出租率,是公司未来获得可持续、稳定的现金流的保证。2018年年底,红星美凯龙账面货币资金高达85.28亿元。其中,红星美凯龙经营活动产生的现金流量净额达58.58亿元

多管齐下,融资渠道通畅

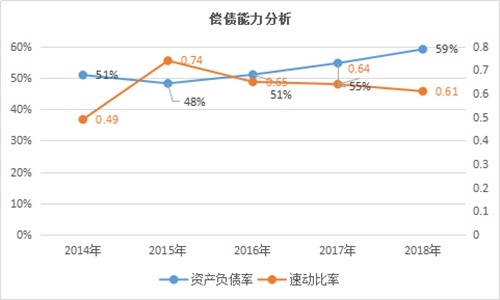

随着门店扩张加速,红星美凯龙的资产负债率也较往年有所提高,速动比率有所下降。

对比,同样将自有物业作为投资性房地产并按照公允价值模式计量的居然新零售,其资产负债率也在近年来保持80%左右的资产负债率,2018年2月,在引进高达130亿战略投资后,资产负债率降低至55%。

其实,自搭建完A+H两个资本市场平台后,通过股权发行、境内外债券发行以及资产证券化产品的直接融资和国内主要银行间接融资方式,红星美凯龙获取资金的渠道更加畅通,成本也更加可控,毕竟公司拥有经营稳定且体量庞大的商业物业作为基础资产信用支撑。

公告显示,截止2018年底,红星美凯龙持有的价值为594.93 亿元的投资性房地产已用于抵押担保,共取得借款199.7 亿元、资产证券化类产品融资63 亿元,抵押担保取得的借款及融资额仅占投资性房地产总金额的 33%。比例如此之低,不仅说明公司是审慎的,换个角度看,也可以理解为公司后续融资空间依然不小。

顺畅的融资渠道也可以从近期的的公司债发行情况体现:在债券利率上行的情况下,红星美凯龙日前发行的一笔20亿元的公司债券票面利率仅为5.35%。

而在此之前,公司控股股东红星控股成功发行可交换债券,以43.6亿元被阿里巴巴全额认购。如可交换债换股后,阿里巴巴将获得红星美凯龙占总股本比例约10%的A股股份。

2018 年 7 月 17 日,红星美凯龙通过自愿有条件现金要约方式以每股 H 股 11.78 港元的价格回购 了 388,917,038 股 H 股股份,并全部注销,支付了涉及要约的现金款项合计为 45.81亿港元以及回购产生的相关费用开支约人民币 0.23 亿元,足以证明公司雄厚的资本实力。2018年公司的银行综合授信316亿元,截止2018年底剩余额度仍有56亿元。

日前,红星美凯龙发布公告表示,与阿里巴巴将在七个领域展开战略合作,包括新零售门店建设、电商平台搭建等。与阿里的合作,凸显了红星美凯龙作为线下流量入口的渠道价值。随着与阿里合作的展开,有望为公司带来一场新零售新变革。

相关知识

解析红星美凯龙:稳步扩张,构建庞大的商业帝国

红星美凯龙舞动世博,同创精彩

成都红星美凯龙:下周六,超级TV团购High翻天

红星美凯龙:穿越四分之一世纪的修炼(三)

红星美凯龙:穿越四分之一世纪的修炼第四式

红星美凯龙:全球家居品牌典范

红星美凯龙:东方居住,因「器度」而非凡

红星美凯龙:跨入价格与质量体系的升级时代

红星美凯龙A股成功上市,成为家居零售行业A+H第一股!

红星美凯龙:缔造中国家居流通业5大传奇