红星美凯龙IPO坎坷之路:并购屡受挫

引言:企业发展到一个成熟的阶段,产业资本和经营资本相结合才能有进一步提升。因此,上市对于众多企业来说都是梦寐以求的,而家具行业的龙头企业红星美凯龙亦不例外。

“我们准备在两三年之内,IPO在上海A股上市。”红星美凯龙家居集团董事长兼CEO车建新早在2007年就提出要实现上市。现在,七年的时间过去了,红星美凯龙的上市之路才终于步上正轨。

然而,随着大举并购吉盛伟邦的“失利”、进军商业地产的风险日益加剧、资金紧张和负债率高企的担忧,不禁让红星美凯龙的上市前景蒙上了一层阴影。

7月1日,据中国证监会公布的第49批56家企业预披露和预披露更新信息,红星美凯龙IPO拟募集资金44.5亿元,本次发行不超过10亿股新股。据了解,红星美凯龙是常州7家IPO预披露企业中融资规模最大的一家。

根据招股说明书,募集资金将用于武汉红星美凯龙世博家居广场项目、偿还银行借款和补充流动资金、重庆红星美凯龙博览家居生活广场项目、天津滨海红星美凯龙世博家居生活广场项目、合肥红星美凯龙四里河项目、武汉红星美凯龙环球家居广场等10个项目。

值得注意的是,此前红星美凯龙宣布大举进军商业地产,有业内人士就认为此举是为其上市造势。房地产需求继续下滑,而红星美凯龙的商业地产项目大多集中在二三线城市,风险压力倍增。市场人士分析,此次IPO无疑是为面临资金紧张的红星进行补血,但公司的业务与发展是否能够为投资者带来合理回报则值得怀疑。

大量并购谋上市圈钱

红星美凯龙招股书显示,2007年6月,红星家具集团与红星投资共同出资设立了上海红星美凯龙家居家饰品有限公司。注册资本12,000万元,其中红星家具集团出资10,800万元,占注册资本的90%;红星投资出资1,200万元,占注册资本的10%。2007年11月2日,红星有限的股东会作出决议,同意将其持有的10,800万元出资转让给红星投资,红星投资占据红星有限100%股权,红星有限变成红星投资全资子公司,不在享有将来任何股权。

同样,在2007年天津红星召开股东会,决议红星家具集团将其持有的天津红星90%的出资转让给红星投资,至此,红星投资对天津红星具有100%控制权。在此之前,天津红星收购了红星家具集团下属的5家子公司。另外,2007年期间,红星有限也展开了对总计达17家公司的股权收购。大规模的收购具有资产集聚效应,或为上市作准备。

此外,在红星美凯龙进行的融资中,美凯龙投资出资16,306万,持股比例降至73.31%,Candlewood和Springwood分别出资2,109万、1,231万,持股比例相应减至9.48%和5.53%。而此轮融资新增股东认筹资金达到了18.5亿元,注资股东分别为:北京瑞邦出资982万,出资比例4.42%;绵阳产业投资基金出资421万,出资比例1.89%;天津锦凯出资379万,出资比例1.70%。2010年6月,红星美凯龙又展开了第三次增资,新增注册资本由新股东上海美龙、上海红美和上海兴凯以9759.83万元认缴,三家公司注册资本分别为433万、96万和58万,持股比例分别为1.90%、0.42%和0.25%。同月,华平投资集团又联合中信产业基金、复星集团、渤海产业基金四家联合向红星美凯龙注资26亿元人民币,但投资方投资金额、所获股份等具体内容均未向外界披露。股权融资扩张与经营环境的变化,众多股东资产增值的要求,对于红星美凯龙来说,除了上市,似乎别无选择。其强势背景股东大规模的扩股增资或预示着红星美凯龙将谋求上市圈钱。

两度收购吉盛伟邦遇挫

然而,红星美凯龙的并购潮却并非一帆分顺,甚至触礁遇挫。IPO一年未有突破的红星美凯龙,收购吉盛伟邦原本在年初给家居行业带来很大震动,业内也一致认为收购吉盛伟邦可使得公司横向整合,做大规模,巩固其地位。

5月22日,今年家居行业最大的一宗收购案:红星美凯龙收购吉盛伟邦,意外宣告终止。

红星美凯龙和吉盛伟邦在各自官网同时发出公告:红星美凯龙与吉盛伟邦于今年1月签署了《股权收购框架协议》。经深入探讨,双方达成共识,将合作模式由股权收购调整为品牌战略合作,并于近日签署了品牌许可使用合同。根据双方签署的品牌许可使用合同,吉盛伟邦将其商业品牌独家授权予红星美凯龙在全国范围内发展新商场,红星美凯龙将实施双品牌战略,发展“红星美凯龙”和“吉盛伟邦”家居商场。

实际上这并不是红星美凯龙收购吉盛伟邦的第一次失败案例。早在2009年红星美凯龙就对吉盛伟邦发起了收购,但最终因价格原因,收购告吹。

对于收购方式的变化,红星美凯龙方面解释,双方通过深入研究商业环境以及各自的经营现状、优势后,认为“基于品牌为纽带的战略合作”比“并购”更加符合双方一致的商业利益和各自长期的战略目标。

对于突然终止收购,外界联想到红星美凯龙资金是否出现紧张状况?对此,红星美凯龙表示,公司财务状况良好,现金流充沛。根据红星美凯龙未经审计的《2014年一季度合并和母公司财务报表》显示,红星美凯龙在2014年第一季度经营活动产生的现金流量净额10.95亿元,去年同期9.02亿元,同比上升21.3%;一季度期末余额32.84亿元。

“红星美凯龙的考虑主要是目前100%收购吉盛伟邦的意义并不大,规模化扩张已经难以跟上市场步伐。进行内涵式发展,实现企业内部结构调整、升级,才能在当前市场上获得主导地位。红星美凯龙与其将22亿元用于收购,不如将资金投向于建设电商渠道。”中投顾问建材行业研究员邹明晓在接受媒体采访时表示。

复制万达 商业地产遇阻

去年,红星美凯龙集团高调宣布全面进军商业地产领域,将大规模开发城市综合体和商业购物中心。据悉,红星商业到2020年欲建100个城市综合体。

尽管红星美凯龙集团方面一再强调,进军地产业不会有任何放弃和缩减家居板块的规划。但是,有专家分析认为,过去十年的高速发展使家居卖场数量激增,摊薄消费力的同时压缩了单个卖场的生存空间。

中国建材流通协会常务副会长秦占学指出,由于盲目扩张和行业的恶性竞争加剧,全国各大建材家居卖场已出现招商困难、租金难收等问题。红星美凯龙方面,去年以来部分门店因生意不佳相继关门:8月上旬,红星美凯龙广州琶洲店提前结业;8月底,南京奥体红星店正式撤店。

纵观红星商业的城市综合体项目,不难发现除添加了红星美凯龙“起家”的家居卖场外,城市综合体其余配套项目基本是复制了万达广场的“万达模式”。如万达广场一般会有配套的万达影城,而红星商业方面也在不久前与四川省电影公司正式签订合作协议,“打造”自有影院品牌红星太平洋影城。

目前大部分中国的商业地产均存在亏损现象。兰德咨询调查数据显示,中国上市房企的商业地产持有性物业租金收入,一般占其年度营业总收入的3%~5%,而经营利润则大都为负,特别是开业不久、正处于培育期的商业地产,八成以上亏损。

据红星美凯龙的招股说明书,也明确提到家居建材流通行业与房地产行业相关度较高,国家出台的一系列房地产调控措施也影响到了家居行业。导致家居建材的消费短期内可能呈现增速减缓甚至下降的态势,从而给公司的经营业绩带来一定的负面影响。

随着国内房地产调控的不断深化,尤其是以主打二三线城市商业地产的红星美凯龙可能会面临更加严峻的现实。抛开开发地产的经验不足外,商业地产本就是投资大短期内收益较难,其类商业地产的经营模式能否为公司提供持续增长值得怀疑。

7月1日,证监会网站披露了截至当日首次公开发行股票审核工作流程及申请企业情况,本年度首发共终止审查企业129家,其中包括大连万达商业地产股份有限公司。这意味着在酝酿长达4年后,万达依然没有敲开A股资本市场的大门。

RET睿意德高级董事王玉珂表示,商业地产发展的核心是要寻找到被市场和资本市场认可的盈利模式,毕竟资本市场看重的是预期,但目前国内大多数商业模式还处于探索阶段。对于以“万达”为师的红星美凯龙来讲,前者的上市折戟无疑会对后者的IPO信心产生打击。

负债率高企 资金趋于紧张

目前内地房地产市场已经进入到一个小周期的调整,在银行贷款支持趋紧的情况下部分二三线城市房地产市场短期内还会继续向下调整。

不过,红星美凯龙依旧选择在二线城市大举扩张,本次44.5亿元募集资金中将有3/4即33.3亿元投入家居商场建设类项目。将募集资金全线押宝二线城市地产业,不禁令人为红星美凯龙捏一把汗。“我认为红星美凯龙在城市卖场所在区域的选择上是有风险的。”前述地产业内人士称。

业内人士分析,红星美凯龙是单一的家居用品,吸纳人群的能力肯定不如综合商业体。商户之间没有互相提升价值的空间,想要进一步提升租金难度很大。一边是楼市存风险的中小城市,一边是商业饱和的一线城市,红星美凯龙的成长性值得怀疑。

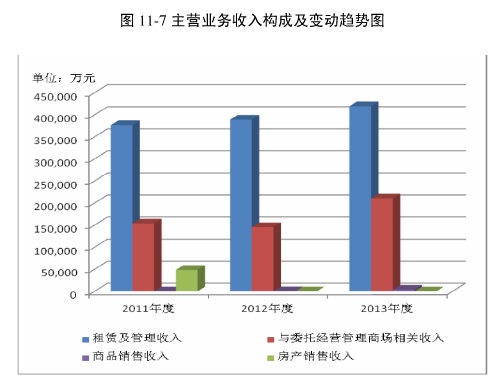

据红星美凯龙招股书显示,公司2013年、2012年、2011年分别录得营收66.5亿元、55.5亿元、59.9亿元,2011年至2012年,公司营业收入出现负增长,下降7.35%;而2013年同比上升19.8%。2013年至2011年三年间,公司净利润分别为13.5亿元,11.5亿元,11.96亿元,2012年和2013年分别增长-3.8%和17.4%。

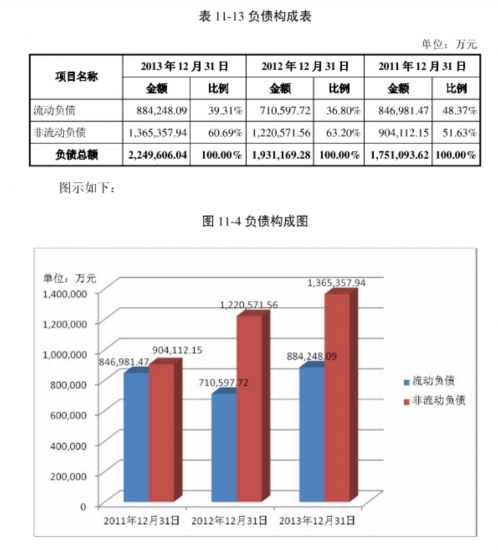

报告期内,红星美凯龙关闭5家商场;2013年,急速扩张为其带来高增长,与之同来的是高负债。披露信息显示,2011年~2013年母公司口径的资产负债率分别为67.91%、65.01%、66.96%,合并口径的资产负债率分别为74.29%、72.29%、75.59%,资产负债率处于较高水平。红星方面的解释是,公司注重自有商场的建设,由于原有资本金规模及融资渠道的限制,公司主要通过银行借贷解决资金需求,造成公司资产负债率较高。如果公司经营状况发生重大不利变化,可能存在一定的赔偿风险。

而红星美凯龙的资产中很大一部分恰恰体现为二线及以下城市商场建筑物和土地使用权。包括尚待进一步办理有关手续的房产在内,据统计发现,红星美凯龙共有278.76万平方米主要经营房产,其中仅三分之一位于北京及上海。

再来看土地使用权,其在报表上体现为无形资产。在公司披露的55宗共160余万平方米的土地使用权中,上海和北京仅分别有26.19万和5.05万平方米,而包括郑州、中山、盘锦、廊坊、大庆等三四线城市在内的土地使用权却达57.95万平方米。

此外,公司在建工程除星龙房地产和北京世纪欧美外,也均位于二线及二线以下城市。截至去年年底,公司土地使用权与在建工程账面价值分别为87.26亿元和26.8亿元,合计约占公司总资产近四成。

如果占到公司总资产近七成的商业地产和土地使用权价值出现资产减值,公司资产负债率上升不论,还将严重威胁到公司本已紧张的资金链,如果追加担保物又有可能面临无可追加的局面。分析师指出,红星美凯龙的高资产负债率使得其可能面临包括资金周转困难、筹资能力不足、综合偿债能力下降等诸多风险。

据今年4月30日红星美凯龙在中国货币网公布的未经审计的《2014年第一季度合并和母公司财务报表》显示,红星美凯龙在2014年第一季度经营活动产生的现金流量净额10.95亿元,比去年同期上升21.3%。(新华家居调查记者 王日晨)

相关知识

红星美凯龙IPO坎坷之路:并购屡受挫

红星美凯龙IPO坎坷之路

红星美凯龙IPO上路 拟募资44.5亿元

红星美凯龙IPO:并购屡受挫 进军地产负债率高企

红星美凯龙七年上市路:跑马圈地 加快扩张速度

红星美凯龙计划第二季度在港招股 商业地产寻路

红星美凯龙取道港股 难续“万达2.0”商业地产寻路

家居卖场之争,红星美凯龙与居然之家谁红了眼?

红星美凯龙IPO事宜终见曙光

跑马圈地、加快扩张速度 红星美凯龙IPO事宜终见曙光