东鹏控股上市首日破发跌8% 网友称或是估值不合理

12月9日,东鹏控股历经10年上市准备,今日正式在香港主板挂牌上市。

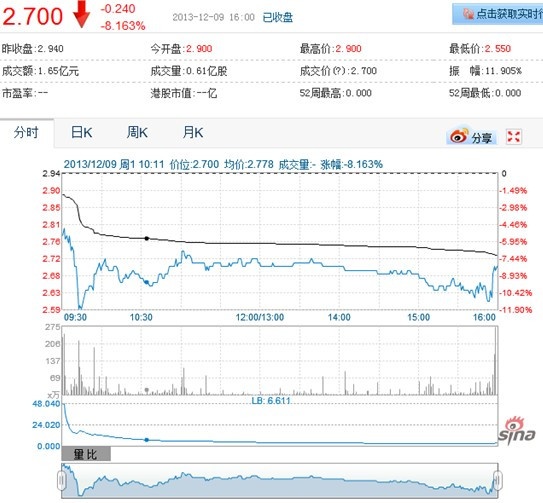

东鹏控股上市首日,以2.900元开盘,最终以2.700元收盘,首日交易以低于开盘价结束,跌幅为8.163%。

许多股民在网上评论称,东鹏控股开盘首日破发或是源于估值不合理,首日虽然跌8%但不影响对这支股票的未来预期。另有股民称,“香港是一个比较成熟的市场,市场定价回归合理估值,还是比较符合未来预期的。”

东鹏今日正式开市

今日,东鹏瓷砖官方微博发布一条微博,称“今天9:30,广东东鹏控股股份有限公司正式在香港敲锣上市!”东鹏控股(股票代码【3386】),成为国内首家在香港上市的陶瓷企业。

广东东鹏控股股份有限公司董事长何新明参加敲锣仪式,宣告东鹏控股上市。

资料显示,东鹏是中国最大的瓷砖公司(按2012年零售价值计),此次共在全球发售股份总数249400000股,发售价每股2.94港元/股,以每手1000股买卖。尽管历经10年筹备,东鹏上市在最后阶段曾遭遇波折。2013年11月18日,东鹏控股正式对外招股,在网站上发出招股书,发售价每股在3.68~4.55港元,并拟定于11月29日上市。之后,因机构投资者对其上市定价持保留态度,公司削减招股价约30%,降低至2.94港元/股,挂牌时间推迟。据统计,此次东鹏控股估计将从全球发售获得款项净额约6.79亿港元。

对于此番赴港上市,东鹏集团主席何新明在12月9日回答记者提问时表示,降价上市是“一种策略调整”,“因为对后市很有信心”。目前东鹏旗下有东鹏瓷砖与东鹏洁具两大品牌,他表示未来的大方向是把瓷砖的品牌和渠道做大做深,带动洁具的增长,明年洁具将进入高速增长期。东鹏总裁蔡初阳之前接受某日报记者采访则表示,上市对东鹏而言,只是一个新的开始。

东鹏上市后顺利与否受业内关注

值得一提的是,资本运作是把双刃剑,上市对于陶企来说一直“又爱又恨”。一方面上市带来的效益令发展逐渐成熟的陶企心动不已,而另一方面在上市之后,他们将面对上市带来的负面影响。

据资料显示,国内已经上市和曾经上市的陶瓷卫浴企业包括斯米克、亚洲陶瓷、天欣集团、航标卫浴、中宇、成霖、海鸥、鹰牌、亚细亚等,但目前正式上市并且市场反响非常好的企业并不多,陶瓷企业上市后业绩不良,或被摘牌的例子均有发生。

国内最早上市是鹰牌陶瓷,不久前鹰牌陶瓷前CEO钟应洲接受访问称,“鹰牌上市后,一些股东不了解陶瓷行业、陶瓷企业,几乎任何时候都要求利益最大化,搁置一些没有眼前利益但对企业发展长期利好的项目,导致企业发展没有后劲。”因此,钟应洲建议“企业上市要看自身情况,如果已具备上市条件,且需要上市融资,那就上市,如果上市的目的不明确,就建议不要跟风。”

而在当下,包括蒙娜丽莎、新明珠、新中源、欧神诺、帝王洁具、英皇卫浴等知名企业目前正在筹备或曾经筹备上市。这些企业正在密切关注东鹏控股的市场表现。业内人士称,如东鹏控股上市后顺利发展,将带动更多陶卫企业开启上市之旅。(新浪家居 陈海红/文)

相关知识

东鹏控股上市首日破发跌8% 网友称或是估值不合理

港交所迎今年规模最大IPO 万达上市首日破发跌2.6%

陶瓷企业东鹏上市 股价连跌两日

陶瓷企业东鹏上市 股价连跌两日

东鹏控股A股IPO顺利过会,拟募资29.61亿扩建7项目

东鹏上市姓“佛”还是姓“清”?

东鹏控股赴港上市 何新明财富将达11.33亿-14亿

香港新股竞争激烈 东鹏控股减价三成上市

东鹏控股今日香港上市

东鹏控股今日赴港上市